به گزارش پرونده نیوز و به نقل از خبرگزاری تسنیم، اوایل سال گذشته حذف ارز ترجیحی با تصویب حکم جنجالی در قانون بودجه ۱۴۰۱ عملیاتی شد. براساس نظر برخی کارشناسان این اتفاق سرآغاز تحولات منفی اقتصادی از جمله شوک تورمی و شوک ارزی در سال ۱۴۰۱ بود. حذف ارز ۴۲۰۰ تومانی سبب شد تا زنجیرهای از اتفاقات در اقتصاد ایران رخ دهد که در نهایت منجر به تاثیرپذیری همه بخشهای اقتصادی از آن شد.

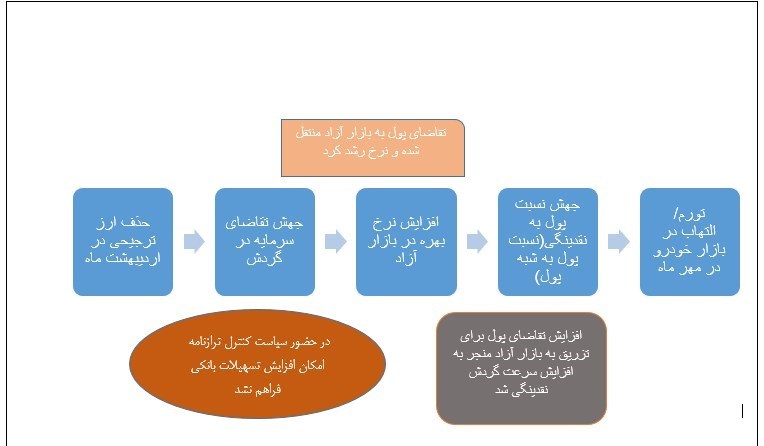

اما این تاثیر چگونه تبعات منفی خود را در بازارهای اقتصادی دیگر(علاوه بر کالاهای اساسی) نشان داد؟ برای توضیح این نکته در ابتدا به شرایط تخصیص ارز ترجیحی و زنجیره ارزش کالاهای وابسته و در نهایت سازوکار تخریب شده تسهیلات نظام بانکی و جهش نرخ بهره در بازار آزاد اشاره خواهیم کرد.

تا پیش از حذف ارز ترجیحی حدود ۱۵ میلیارد دلار ارز ۴۲۰۰ تومانی برای واردات کالاهای اساسی و نهادههای دامی و دارو تخصیص پیدا میکرد. این میزان ارز با نرخ ۴۲۰۰ تومانی عرضه میشد و سرمایه در گردش ریالی آن در دوره ۴ ساله اجرای سیاست رقم ثابت ۶۰ هزار میلیارد تومان بود.

پس از حذف ارز ترجیحی اما میانگین نرخ تسعیر همان ۱۵ میلیارد دلار به حدود ۲۵ هزار تومان افزایش پیدا کرد. به این ترتیب سرمایه در گردش مورد نیاز نیز از ۶۰ هزار میلیارد تومان به ۳۶۰ هزار میلیارد تومان افزایش پیدا کرد. این موضوع تنها مربوط به سرمایه گردش مورد نیاز واردکنندگان است اما همین جا توجه داشته باشیم که این افزایش سرمایه در گردش به کل زنجیره ارزش تولید کالاهای مرتبط با ارز ترجیحی سرایت خواهد کرد. به طور مثال با گران شدن نهادههای دامی، شرکتها و مصرفکنندگان شیر و گوشت نیاز شدیدی به سرمایه در گردش پیدا کردند. از انجا که حذف ارز ترجیحی در گام نخست فعالان اقتصادی مرتبط با نهاده های دامی و دارو را تحت تاثیر قرار داد این گروه از فعالان اقتصادی در صف اول دریافت تسهیلات بانکی قرار گرفتند.

همزمانی حذف ارز ترجیحی و سیاست کنترل ترازنامه بانکها

حذف ارز ترجیحی با سیاست کنترل ترازنامه بانکها که پیش از آن آغاز شده بود همزمان شد. در سیاست کنترل ترازنامه افزایش ذخیره قانونی برای بانکهایی که از ضوابط اجرایی کنترل ترازنامه (افزایش بیش از ۲۰ درصدی ترازنامه – تسهیلات بخش خصوصی)عدول کرده باشند لحاظ می شود.

افزایش ۵۰۰ درصدی تقاضای سرمایه در گردش حوزه بازرگانی در مقابل مجوز افزایش ۲۰ درصدی تسهیلات دهی

به این ترتیب همزمان با نیاز شدید واردکنندگان و زنجیرههای مرتبط به کالاهای اساسی به تامین سرمایه در گردش، بانکها توان تامین تسهیلات مورد نیاز سایر فعالان اقتصادی را نداشتند. به عبارت ساده تر وقتی نیاز به سرمایه در گردش تنها در یک حوزه بازرگانی با ظرفیت ۱۵ میلیارد دلار ۶ برابر میشود در حالی که ظرفیت وام دهی بانکها فقط ۲۰ درصد افزایش مییابد مشخصا تامین مالی بسیاری از حوزه های اقتصادی به بازار آزاد پول منتقل می شود. این فشار مضاعف به بازار آزاد منجر به جهش نرخ بهره در این بازار شده و ناخوداگاه نسبت به بازارهای رقیب جذاب می شود.

تاثیر حذف ارز ترجیحی بر تورم عمومی و افزایش نسبت پول به نقدینگی

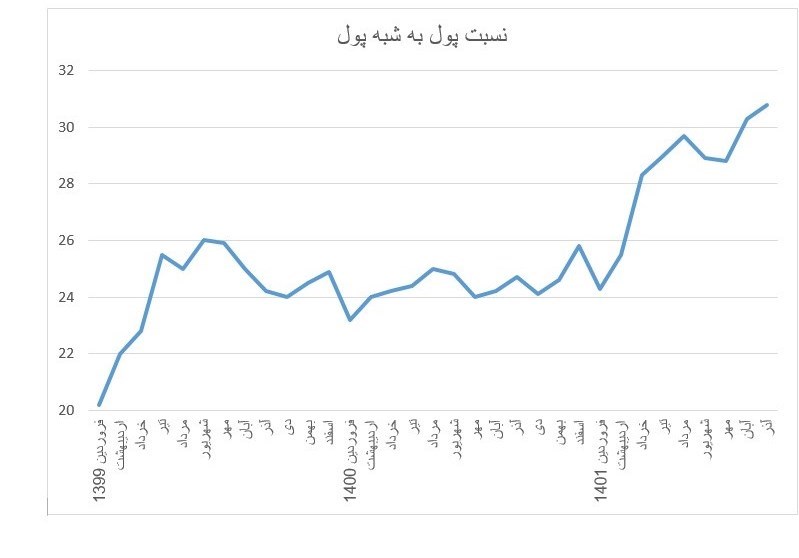

بر این اساس با توجه به اینکه نیاز به تامین سرمایه در گردش بنگاهها به شدت در این بازه زمانی افزایش یافته بود و بانکها نیز دچار محدودیت از طرف سیاست کنترل ترازنامه بودند، در نهایت شاهد رشد نرخ بهره در بازار آزاد بودیم. این مسئله و جذابیت رخ داده از محل رشد نرخ بهره در بازار آزاد سبب شد تا شاهد شوکهای ماهیانه تبدیل شبه پول به پول باشیم. در واقع درحالی که در یکی دو سال گذشته نسبت پول به نقدینگی حدود ۲۰ درصد بود از اواخر بهار سال قبل نسبت مذکور شروع به افزایش کرده و در نهایت به ۲۵ درصد رسید. این نرخ طی یک دهه اخیر یک رقم بی سابقه محسوب شده و به زعم تمام اقتصادانان این وضعیت منجر به افزایش سرعت گردش نقدینگی و در نهایت افزایش نرخ تورم می شود.

شوک تورم نقطه ای ۶۴ درصدی در اسفند، نتیجه محرز سیاست حذف ارز ترجیحی؟

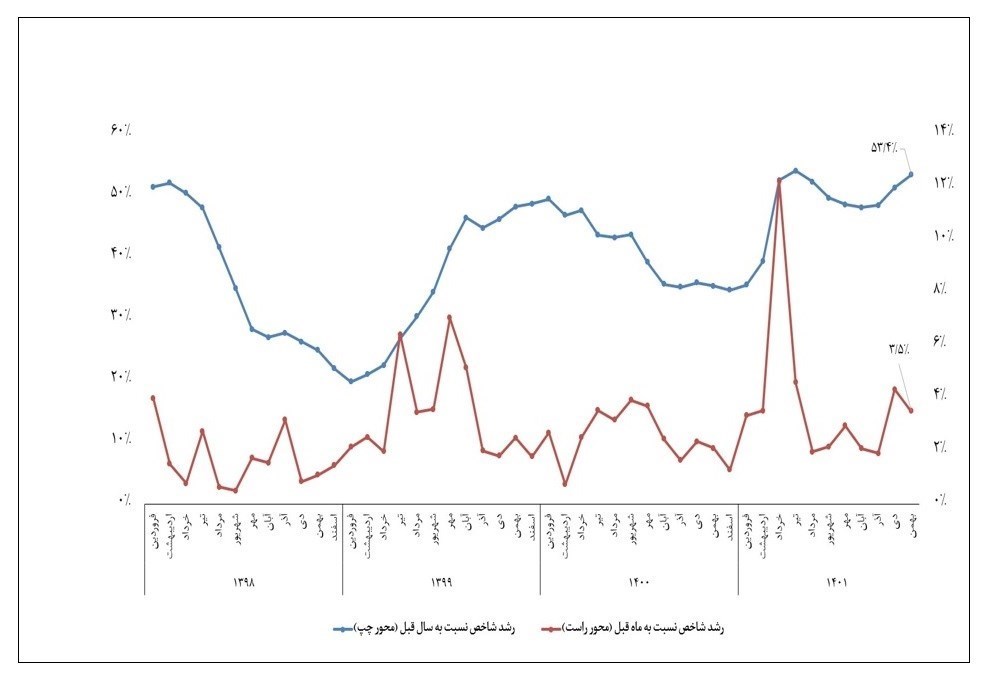

نمودار زیر نیز به خوبی روند مذکور را توضیح میدهد، در حالی که نرخ تورم نقطه ای بعد از شوک کرونا در محدوده ۳۰ درصدی تثبیت شده بود بعد از سیاست حذف ارز ترجیحی در اسفند ۱۴۰۱ نرخ تورم نقطه به نقطه به ۶۴ درصد افزایش یافت. تورم نقطه ای ۶۴ درصدی در اسفند ۱۴۰۱ یک رکورد در دهه اخیر محسوب می شود.

موج سنگین تبدیل شبه پول یا سپرده های بلند مدت به پول (اسکناس و حساب جاری) در نهایت منجر به سرایت پول داغ به بازارهای مصرفی شد. متاسفانه بازار خودرو در مهر ماه پذیرای پول داغی بود که در نتیجه بحران در نظام تسهیلات دهی بانکها و افزایش نرخ بهره در بازار آزاد شکل گرفته بود.

آیا جهش ارزی عامل اولیه شوک قیمتی بازار خودرو بود؟

برخی به غلط موج جهش قیمتی بی سابقه در بازار خودرو را به جهش ارزی پاییز و زمستان مرتبط میکنند این درحالی است که جهش ارز بازار آزاد در آذر ماه صورت گرفت اما موج افزایش قیمت خودرو در مهر ماه ۱۴۰۱ آغاز شد و ارتباط اولیه با جهش بازار ارز نداشت. البته در موج بعدی افزایش قیمت ارز بازار خودرو مجددا ملتهب شد و در نهایت برخی خودروها نسبت به سال قبل تا سه برابر نیز افزایش قیمت تجربه کردند که بی سابقه است.

در نمودار زیر برای سادگی توضیح تحولات پولی رخ داده، روند تورمی که از موج اول تقاضای سرمایه در گردش (بعد از حذف ارز ترجیحی) شروع، با افزایش نرخ بهره در بازار آزاد ادامه و با جهش نسبت پول به نقدینگی (تبدیل سریع شبه پول به پول ) تکمیل شد، نشان داده شده است.

انتهای پیام/